Банки повально выдают кредиты, население в какой-то момент не может их выплатить и рынок лопается, как мыльный пузырь.

Обвал рынка жилья в США 2008 г

Рынок жилья в стране обвалился из-за цунами просрочек и невыплат по займам. Началось повальное изъятие домов и квартир в пользу банков. Падение ипотечного рынка спровоцировало обвал акций и облигаций, что потянуло за собой мировой финансовый кризис.

Причины, которые привели к пузырю:

- Ставка ФРС на минимальном уровне (1%), в стране появился колоссальный объем дешевых денег.

- Появились кредиты с низкими процентами и крайне низкими первоначальными взносами. Но с плавающей ставкой.

- Оценка платежеспособности из принципа «Ты человек? Даем кредит». Банки перестали добросовестно оценивать платежеспособность, потому что считали, что долги можно компенсировать залогом.

- Из-за высокого спроса на рынке увеличился объем строительства, что привело к перепроизводству. Цены начали падать – предложение превысило спрос.

- Ставка ФРС после крайне низкого уровня резко поднялась до 6%. На этом фоне платежеспособность заемщиков упала и спрос, который и так отставал от предложения, упал еще больше. Из-за этого цены и вовсе обвалились. А так как жилье было в залоге у банков, кредиты стали необеспеченными.

- Плавающие ипотечные ставки привели к просрочкам по платежам.

При этом на рынке широкое распространение получили ипотечные ценные бумаги. Рейтинговые агентства оценивали такие бумаги как качественный инвестиционный инструмент.

Другие статьи в рубрике «Тренды рынка». Читать в GMKBlog

Возможно ли повторение ситуации в России?

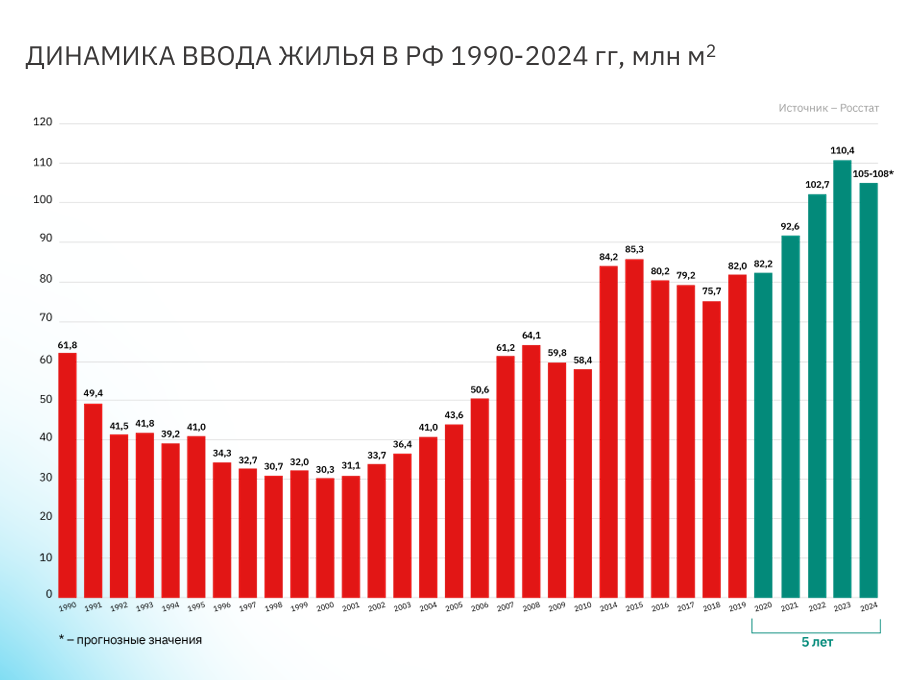

Сравним показатели.

DTI – это коэффициент, отражающий отношение ежемесячного платежа по кредитам к доходу

Какие риски?

Льготная ипотека и сложная экономическая ситуация создают определенные риски. Поэтому по итогам года Центробанк пообещал ужесточить регулирование ипотечных кредитов по низким ставкам – регулятора беспокоит ситуация в ипотеке.

Снижение реальных располагаемых доходов населения РФ в 3-м квартале 2022 года составило 3,4% в годовом сравнении. И хотя долговая нагрузка к концу 2022 года существенно не выросла, россияне всё чаще обращаются в банки, чтобы погасить прежние кредиты. Растет доля тех, кто берет второй и третий кредиты. Увеличивается число банкротств физлиц.

Тревожная ситуация складывается в сегменте потребительского кредитования. Банки выдают необеспеченные кредиты, например, чтобы россияне внесли первоначальный взнос по ипотеке.

Также есть риск в несбалансированности семейного бюджета. По данным Всемирного банка, семейный бюджет россиян весьма чувствителен к неблагоприятным экономическим и жизненным ситуациям. Любые непредвиденные траты могут вывести из равновесия.

Итог:

Ситуацию с американским кризисом не сравнить – мы находимся в более выгодном положении, потому что регулятор более строго следит за банковским рынком и препятствует бесконтрольной выдаче кредитов.

Но если задолженность россиян продолжит расти, проблем не избежать – начнутся просрочки.

ЦБ провел стресс-тест по банковскому сектору до конца 2023 года. По словам Ксении Юдаевой, первого заместителя Председателя Центрального банка России, банковский сектор сохранит устойчивость и потенциал кредитования. Но некоторым банкам может все-таки может потребоваться докапитализация в 0,7 трлн. Банки сейчас активно восполняют капитал.

Задача регулятора сейчас – ужесточить кредитование, чтобы темпы роста кредитования не превысили возможности населения. Это и делает Центробанк. Чтобы ограничить льготную ипотеку от застройщика, ЦБ планирует повысить уровень резервирования ипотечных кредитов в зависимости от величины эффективной ставки.

Так что и ипотечное, и розничное кредитование в 2023 году будет менее доступным, чем в 2022-м. Но ипотечного пузыря у нас нет.

Аналитика для девелоперов: Центр маркетинговых исследований GMK